実は危険?クレジットカードの便利さに潜む怖さとは?

ネットショッピングを良く利用されている方やあまり現金を持ち歩きたくない方はクレジットカードのお世話になっている方が多いのではないでしょうか。

お目当てのものを見つけて値段を見ると、今お財布の中にある現金では買えない…なんて時もクレジットカードがあれば分割で購入することも可能ですよね。

来月はボーナスが入る予定だとか、お給料日前なのにどうしても欲しいものがある場合など頼ってしまいたくなるクレジットカード。

クレジットカードならクレジット会社が先に支払いをしてくれるので現金を今すぐに用意する必要もなく自分の計画通りにお買い物をすることが出来、そういった点がクレジットカードの魅力だといえますよね。

しかしクレジットカードが便利なだけではなく危険なものに変わる可能性があるという実感はお持ちでしょうか。

クレジットカードは手軽で欲しいものが限度額以内で手に入る魔法のようなカードと錯覚してしまう方もいます。

クレジットカードを出すだけで欲しいものがすんなり買えるわけですし、ネットなら登録しておいたクレジットで購入すれば面倒な手続きなしで商品が届きます。

カード会社によっては使えば使うほどにポイントがたまりお得感を感じる人もいるでしょう。

危険なのは【自分の利用状況を認識せずに使い過ぎること】です。

財布から直接現金が出て行かないため、財布の中の現金が減りませんよね。

そんな状況だからお金が減っているという意識が薄れてしまう方もいます。

カード一つで物が買えることで金銭感覚がマヒしてしまうのは怖いですよ。

カード会社から通知される請求書を見て【こんなに使った感覚がなかった!】と思った経験のある方は危険信号点滅中かもしれません。

クレジットカードは魔法のカードではなく借金をして先に支払いをしているという事を頭の片隅に置いて利用しなければなりません。

クレジットカードの支払いを延滞してしまった!どうなってしまうの?

クレジットカードを利用し欲しいものをあれこれ購入しているといつの間にか預金残高が0に?なんてこともあり得る話しです。

逆に今現金がないからカード支払いで払っておこうという使い方も危険です。

給料日が来てお給料が入ったのに大半がカードの支払いに飛ぶなんて事もあるのです。

こんなことが重なってクレジットカードの支払いを延滞してしまった場合はどうなってしまうのでしょう。

これは実際にクレジットカードの延滞をしてしまった方の実話となりますが、多重債務を抱えてしまった方がクレジットカードの支払いを後回しにし、金融機関の返済を優先的にしたケースだと、もちろんクレジットカード会社から電話での連絡がかかってくることになります。

電話の内容はもちろんクレジットカードの延滞に対する催促の電話です。

クレジットカードの支払いを延滞してしまったのなら、この催促の電話にきちんと対応しなければなりません。

クレジットカード会社のスタッフが知りたいのは、延滞をした場合、いつ支払うのか、何故延滞したのかをきちんと把握しなければいけません。

支払い可能な期日をきちんと伝えるようにしましょう。

クレジットカードを延滞する=金融系のドラマに出てくるような強面な人が取り立てにくるのかと思ってしまう方もいるかもしれません。

闇金に手を出した場合は法律が通用しないのでそういった場合もあるかもしれませんが…

クレジットカード会社のスタッフがやくざまがいの行為で取り立てにくるなんてことはありません。

クレジットカードの延滞を続けてしまって怖いのは、勤務先に督促の電話がかかってきてしまうということです。

それだけではなく、金融期間の信用情報機関にも金融事故として記録されます。

これはブラックリストと言われているものと同じです。

3ヶ月ほどクレジットカードの返済を滞納した方は、そのままカードが強制解約となってしまい、新しくクレジットカードを作るにも取引終了から5年間作ることが出来ません。

さらに消費者金融や金融業者にキャッシングの申し込みをしたくても審査には通らなくなります。

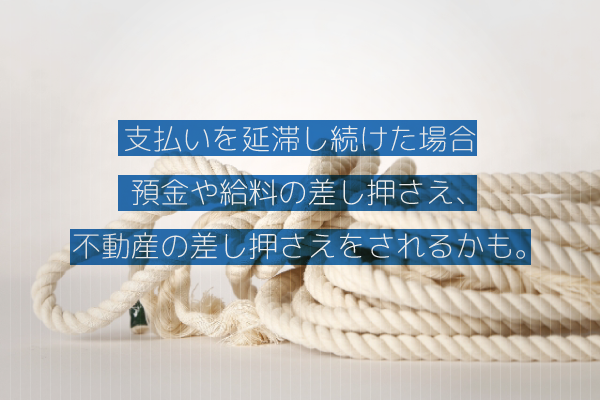

そうなっても支払いを延滞し続けた場合は預金や給料の差し押さえ、不動産の差し押さえだってされることになるかもしれません。

財産を差し押さえされる前にきちんと支払いをすることが肝心です。

しかし、クレジットカードの支払いが延滞している状況だと他にも滞ってしまっている状況なのではないでしょうか。

クレジットカードの支払いのみに困るという方は少なく、消費者金融の返済などですでに手遅れ状態になっているのではないでしょうか。

そんな状況から脱出するにはどのような方法があるのでしょうか。

クレジットカードの返済・借金問題の最後の手段をご紹介

嵩んでしまった借金に呆然としていませんか?

借金問題に困っているなら借金を整理するためにプロにお任せしましょう。

債務整理してもらうために相談したいのが司法書士や弁護士です。

債務整理をされた方の中には数百万の借金を整理してもらい生活が楽になったという方が沢山います。

債務整理によって支払えなかった借金を減額したり、返済期限を延ばしたりすることが可能になります。

債務整理の方法の一つである自己破産をする場合多重債務が0になる可能性もあるのです。

膨れ上がる借金に前にも後ろにも進めずに苦しい生活を続けている方は絶望してしまいそうになるのを耐えて生活をしてるという方もいるかもしれません。

そんなとき、司法書士や弁護士に相談して未来を切り開いて欲しいのです。

今の借金生活で地獄のような思いをされている方は一筋の光が見えるはずです。

債務整理と一言でいっても方法は様々です。

司法書士や弁護士にきちんと相談し解決方法を一緒に見出していきましょう。

債務整理について詳しく説明していきましょう

債務整理には様々な方法があります。

ここでは各方法について簡単に説明していきたいと思います。

●任意整理とは●

任意整理というのは、司法書士や弁護士が、債務者に代わって債権者と交渉する方法です。

交渉によっては返済方法や返済額をより良い条件にしてくれます。

裁判所が関与しない為、裁判所に書類を提出したり、出廷したりする必要はありません。

裁判所の関与がないことから夫や妻にに内緒で手続きできるのが特徴です。

債務整理の中でもっとも多くの人が利用するのが、任意整理です。

任意整理の悪い点を挙げるならば、個人再生や自己破産と違い、あまり債務を減らす効果がないことでしょう。

そしてブラックリストに載る為、約5年の間借り入れが出来なくなります。

●個人再生とは●

借り入れしたお金が大きい場合、任意整理での返済が難しい場合は、個人再生のほうが向いているでしょう。

個人再生すれば、債務が5分の1程度に減額されます。

減額された債務を、債務者は3~5年間で支払うことになるのですが、自己破産とは違い自分の家や車を手放さないで済む可能性があります。

個人再生の悪い点をあげるとすれば、5~10年間借り入れできなること。

任意整理よりも期間は長いことでしょうか。

自分の住所と氏名が、国が発行する雑誌「官報」に載ることになります。

●自己破産とは●

個人再生で借金が5分の1に減額されても、返済不可能な場合、自己破産する方が多いです。

裁判所に手続きをし自己破産した場合、借金のすべてを0にできるので返済の必要がなくなります。

ただし、個人再生と同じく、今後5~10年間の借り入れはできません。

また「官報」に住所と氏名が載ることになります。

免責決定を得るまで、弁護士や技術士、警備員などの士業には就けません。

この職業以外に就いていた場合でも仕事から離れる可能性は0ではないでしょう。

そして財産も価値があるものは、その大半を手放すことになります。

借金をチャラにできる反面、任意整理や個人再生と比べて不便な点も多いのが自己破産です。